Låneomlægninger åbner for en verden af muligheder. Men før du kan vurdere, om en låneomlægning kan betale sig for dig, har du behov for en forståelse af de forskellige låneprodukter og finansmarkedets mekanismer.

Bidragsyder: Tim Ladefoged

Uvildig finansiel rådgiver

Hvad er en låneomlægning?

En låneomlægning betyder, at du indfrier dit nuværende realkreditlån til fordel for et nyt. Du opretter dermed et nyt lån, som du indfrier dit gamle lån med. En låneomlægning bruges ofte til at opnå en lavere månedlig ydelse, låne flere penge eller mindske restgæld.

Låneomlægning eller omlægning af lån kaldes også for konvertering, men det betyder samme.

Hvorfor lave en låneomlægning?

En låneomlægning kan give kontante fordele i form af en lavere ydelse eller en lavere restgæld. Det kan også give fordele i form af øget sikkerhed og tryghed eller større fleksibilitet. Hvis du har behov for et kontantbeløb, kan du samtidig bruge låneomlægningen til tage et lån i din friværdi til fx renovering.

Hvorvidt og hvornår en låneomlægning kan betale sig, og om du skal lave en låneomlægning, handler i høj grad om hvilke lån, du har i dag, og hvilke behov du har i dit liv lige nu. Du bør derfor løbende overveje, om dine nuværende lån passer til din situation.

Hvilke typer af realkreditlån kan konverteres?

I princippet kan alle typer af realkreditlån konverteres. Der er dog nogle låntyper, hvorved det er mere fordelagtigt end andre.

Fastforrentede realkreditlån

Et fastforrentet realkreditlån er et obligationslån, hvor du har en fastsat rente og et fast afdrag gennem hele lånets løbetid. Denne låntype er meget populær, da du dermed ved, hvor meget lånet vil koste dig hver måned.

Det, at lånet er et obligationslån, betyder, at realkreditlånet udbetales til dig i obligationer. Disse obligationer købes af andre, som dermed er dem, der låner pengene til dig. Ved optagelse skal du stille sikkerhed for lånet. Som oftest bliver dette gjort i den bolig, du optager lånet i. På den måde kan obligationskøberne gøre krav på deres sikkerhed ved at sælge den, såfremt du ikke kan afdrage på din gæld. Det er fx, det der sker, når en bolig ender på tvangsauktion.

Fastforrentede obligationslån er samtidig konverterbare. Der medfølger en konverteringsret, hvor du til termin kan indfri til kurs 100, ligegyldigt hvad markedskursen ligger på. Du kan dog også indfri lånet før tid ved at indfri til markedskursen. At indfri til kurs 100 betyder, at du indfrier det præcise beløb, du har stående som restgæld. Afhængig af markedskursen kan det dog være en fordel at indfri lånet udenfor termin, da du dermed kan opnå en skattefri kursgevinst. En låneomlægning kan derfor ofte betale sig, hvis du har et fastforrentet realkreditlån.

Fastforrentede realkreditlån kommer i forskellige former afhængig af, om du vælger:

- En løbetid på fx 10, 20 eller 30 år

Løbetid er den periode, som du tilbagebetaler dit lån over. Fastforrentede realkreditlån kan vælges med løbetider fra 1 til 30 år. - Med eller uden afdragsfrihed

Afdragsfrihed betyder, at du i en aftalt periode ikke skal betale af på lånet. Du skal dog stadig betale rente- og bidragsomkostninger i den afdragsfrie periode.

Variabelt forrentede realkreditlån

Et variabelt forrentet realkreditlån er et rentetilpasningslån, hvor renten varierer gennem lånets løbetid. Her beslutter du ved oprettelse, hvor ofte renten skal tilpasses det aktuelle renteniveau. Denne låntype kræver, at du som låntager har risikovillighed. For hvis markedsrenten stiger, så gør din månedlige ydelse det samme, når dit lån bliver rentetilpasset.

I forbindelse med variable lån, så må låneomlægning ikke blandes sammen med refinansiering. Refinansiering sker, når dit variabelt forrentede realkreditlån skal have en ny rente, da obligationerne bag dit lån erstattes med nye. Tidspunkterne for refinansiering fastsættes med banken, når du optager lånet. En låneomlægning er derimod noget, du selv aktivt foretager.

Der findes flere typer af variabelt forrentede realkreditlån eller rentetilpasningslån:

- Rentetilpasningslån

Rentetilpasningslån er et kontantlån, hvor renten løbende bliver tilpasset den aktuelle markedsrente. Disse kendes også som flekslån. Her kan du fx ofte vælge F1, F3 eller F5, hvorved din rente enten tilpasses hvert år, hvert tredje år eller hvert femte år. Denne låntype har som oftest en løbetid på mellem 10 og 30 år. Ved rentetilpasningslån sker både rentetilpasning og refinansiering samtidig. Denne variable låntype betragtes generelt som risikable jf. Finanstilsynets retningslinjer, men med undtagelse af F5 med afdrag.Ved kontantlån sælges obligationer for at fremskaffe kapital, hvilket også er tilfældet ved obligationslån. Rentetilpasningslån er altid inkonverterbare, men du kan indfri lånet til kurs 100, når det skal refinansieres. Hvis du ønsker at komme ud af lånet før refinansieringstidspunktet, skal du indfri det til markedskurs. Hvis du vælger at indfri lånet før refinansieringspunktet til en markedskurs, der giver dig en kursgevinst, så er denne skattepligtig i de fleste tilfælde.

F-Kort, FlexKort og Kort Rente

F-Kort, FlexKort og Kort Rente er alle navne fra forskellige udbydere for en bestemt type obligationslån, der får en ny rente hvert halve år. Obligationerne bag lånet refinansieres som oftest første gang efter 3 år. Efterfølgende bestemmer realkreditudbyderen, hvornår næste refinansiering finder sted, hvilket kan være op til 10 år senere. Lånet kan ofte vælges med afdragsfrihed i op til 10 år og en løbetid på op til 30 år.Fordelen ved denne type lån med en kort rente er, at renten er lav sammenlignet med et fastforrentet lån. Derudover kan du tilpasse din ydelse hvert kvartal, hvis du ønsker at afdrage mere eller betale lånet ud hurtigere. Der er dog også større usikkerhed forbundet med omkostningerne til lånet, da renten tilpasses hvert halve år, og du dermed potentielt skal betale en højere ydelse. Det kræver samtidig et højt rådighedsbeløb, en positiv formue og en lavere mængde af gæld sammenholdt med husstandens indkomst at blive godkendt til denne låntype.

- RenteMax

Et RenteMax-lån er et obligationslån, der typisk er billigt grundet sin variable rente, mens lånet rentetilpasses hvert halve år. Det særlige ved denne låntype er, at der sættes et loft for, hvor meget renten på dit lån kan stige i en periode på typisk 5 eller 10 år. Når lånet senere refinansieres, så sættes der et nyt renteloft ud fra det aktuelle renteniveau.

Det giver tryghed, og derfor betragtes lånet som et ikke-risikabelt lån jf. Finanstilsynets retningslinjer om valg af risikable lån, når der afdrages på det. Lånet kan dog også vælges med afdragsfrihed i op til 10 år.Når lånet optages, så kan det være med enten et kurstab eller en kursgevinst. Hvis du opnår en kursgevinst ved optagelse af lånet, så er denne skattepligtig. En ulempe ved lånet er dog, at det er dyrt at indfri. Ved indfrielse før tid skal du nemlig altid betale en overkurs, hvis du på et tidspunkt fx ønsker en fast rente i stedet.

Forskelle på fast og variabel rente

Der er mange forskelle på realkreditlån med enten en fast eller variabel rente. Nogle af de primære forskelle er:

Prisen på lånet ved optagelse

Da renten på et fastforrentet lån er bundet i en lang periode, så giver det mere risiko for investorerne. Investorerne har købt obligationerne bag dit fastforrentede lån, og de har længere udsigt til at få deres penge tilbage. Modsat så refinansieres et variabelt forrentet lån løbende, og dermed får investorerne hurtigere deres penge tilbage. Ved oprettelse vil renten på et variabelt lån derfor altid være lavere end på et fastforrentet lån.Selvom et variabelt lån er billigere nu og her, så er det ikke den bedste løsning for alle. Det er derfor vigtigt, at du overvejer både din tryghed og risikovillighed.

Skatteregler ved kursgevinster

Hvis du opnår en kursgevinst på dit fastforrentede lån, så er denne skattefri. Modsat så skal du i det fleste tilfælde betale skat af en kursgevinst, du opnår ved et variabelt forrentet lån.Muligheder for konvertering

Som førnævnt, så er fastforrentede lån konverterbare. Det betyder, at du løbende til termin kan indfri dit lån til kurs 100 og dermed undgå kurstab. Hvis du vælger at indfri dit lån udenfor termin med en låneomlægning, så gør du det til markedskursen. I mange tilfælde kan det være en fordel, da du kan udnytte en lav markedskurs til at opnå en skattefri kursgevinst.Variabelt forrentede lån i form af rentetilpasningslån er derimod inkonverterbare. Ved disse lån kan du risikere at betale overkurs, hvis du ønsker at indfri lånet før tid eller omlægge det til et nyt. Det betyder, at du potentielt skal betale et højere beløb tilbage end din egentlige restgæld. Dog kan du indfri lånet til kurs 100, når det skal refinansieres.

Friværdibeskyttelse

Når du har et fastforrentet lån, så opnår du den bedst mulige beskyttelse af friværdien i din bolig. Din friværdi udgør forskellen mellem din boligs værdi og din gæld i boligen. Du beskytter dermed den opsparing, du har lavet i din bolig. Det skyldes, at når renten stiger, så falder boligpriserne typisk. Men da kursen falder, når renten stiger, så kan du indfri din restgæld for et lavere beløb. Risikoen for, at du mister penge på at sælge din bolig, er derfor lavere.Med et variabelt forrentet lån opnår du ikke denne beskyttelse af din friværdi. Hvis du ønsker at sælge din bolig, før dit lån er betalt ud, så kan du kun indfri det til kurs 100 ved refinansiering. Det betyder, at du skal betale din præcise restgæld ud. Hvis renten her er høj, og boligpriserne er faldet, så er din friværdi dermed blevet mindsket.

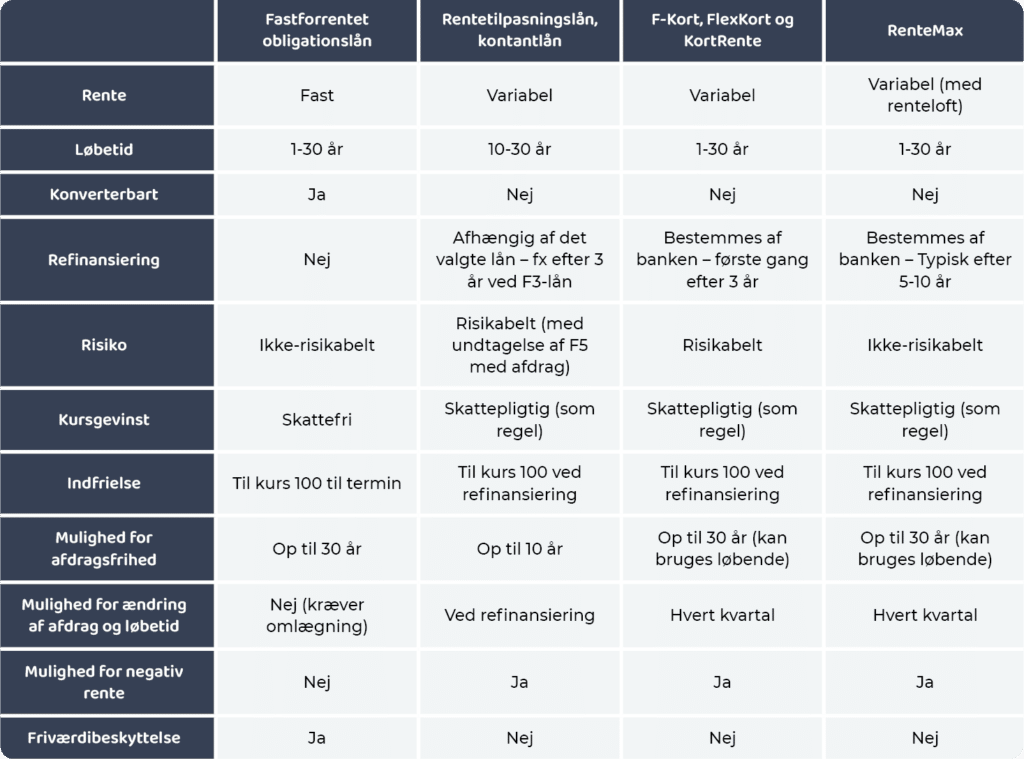

Sammenligningstabel:

Hvilke typer af konvertering findes der?

Der findes forskellige typer af låneomlægninger, som kan ændre forholdene i din privatøkonomi. Deres relevans er afhængig af, hvilket lån du har i dag, og hvad den aktuelle markedsrente er. Generelt kan en låneomlægning bedst betale sig, hvis du omlægger fra et fastforrentet lån. Det skyldes, at fastforrentede lån er konverterbare, mens deres kursgevinster er skattefrie.

Overordnet findes der tre typer af konverteringer; op- og nedkonverteringer, der også kaldes for lodrette konverteringer, samt skrå konverteringer.

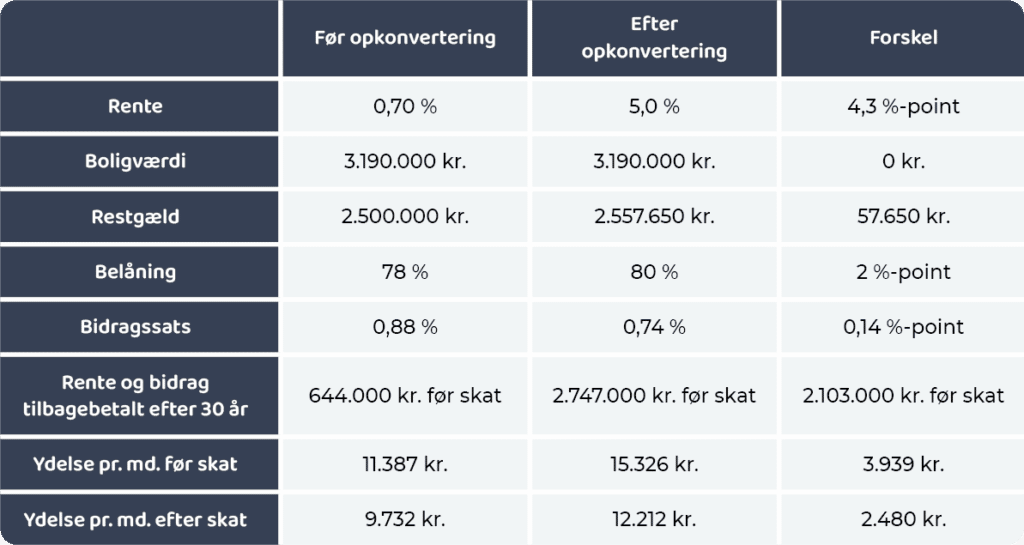

Opkonvertering af lån

En opkonvertering af lån foregår ved, at du omlægger dit nuværende fastforrentede realkreditlån til et nyt, der har en højere rente. Hvis den aktuelle markedsrente er steget, siden du optog dit realkreditlån, så kan du skære en del af din restgæld ved at omlægge det. Det skyldes, at når markedsrenten stiger, så falder kursen på de bagvedlæggende obligationer på dit nuværende realkreditlån. Du kan dermed indfri dit lån til et lavere beløb end det, du skylder. Det efterlader dig med en skattefri kursgevinst.

Du skal være opmærksom på.. at din ydelse i de fleste tilfælde vil stige som resultat af en opkonvertering. Derudover vil den højere ydelse, som følge af en højere rente, løbende mindske din kursgevinst. Det er derfor vigtigt, at du har en forventning om, at renten vil falde igen, når du vælger at opkonvertere. Derefter kan du senere nedkonvertere til et realkreditlån med en lavere rente. Under disse forhold kan en låneomlægning betale sig.

Hvornår er opkonvertering af lån relevant?

• Hvis renten er steget, siden du optog dit nuværende realkreditlån

• Hvis du ønsker at mindske din restgæld

• Hvis du overvejer at sælge din bolig indenfor en kort årrække

• Hvis du har en forventning om, at renten vil falde igen på et senere tidspunkt

Da der er omkostninger forbundet med en låneomlægning, er det bedre jo højere, du kan gå op i rente. En tommelfingerregel er, at du mindst skal gå 1 pct. op i rente, før at en opkonvertering kan betale sig.

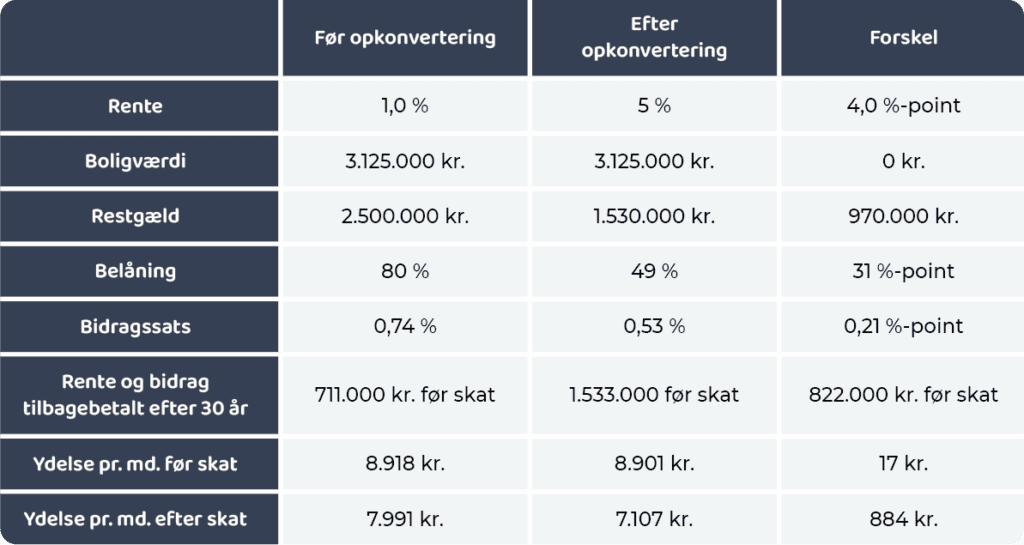

Eksempel på opkonvertering:

*Eksemplet tager udgangspunkt i en løbetid på 30 år samt en fiktiv markedskurs på 60 ved indfrielse og 98 ved optagelse af lånet ved opkonvertering. Der er ikke medregnet andre omkostninger i beregningerne. Beregningerne og satserne er generelt vejledende.

Nedkonvertering af lån

En nedkonvertering sker, når du omlægger dit nuværende fastforrentede realkreditlån til fordel for et nyt, der har en lavere rente. Det betyder, at du opnår en besparelse på din månedlige ydelse. Fordelen ved at nedkonvertere dit lån er, at det kan øge dit månedlige rådighedsbeløb. Hvis du afdrager på dit lån, kan du samtidig vælge at udnytte besparelserne til at afrage et højere beløb hver måned og dermed hurtigere indfri dit lån.

Du skal være opmærksom på.. at du som regel vil øge din restgæld ved at nedkonvertere. Det skyldes, at kursen på dit nye lån som regel vil være under 100. Du bør derfor gå efter at kurssikre dig så tæt på 100 som muligt. Du skal samtidig overveje nedkonvertering en ekstra gang, hvis du overvejer at sælge din bolig indenfor en kortere årrække. Dine månedlige besparelser skal nemlig gerne kunne nå at indhente udgiften til din højere restgæld.

Hvornår er nedkonvertering relevant?

• Hvis renten er faldet, siden du optog dit nuværende realkreditlån

• Hvis du ønsker at opnå et højere rådighedsbeløb

• Hvis du har en forventning om, at renten vil stige igen på et senere tidspunkt

Der er omkostninger forbundet med en låneomlægning i form af gebyr til både banken, realkreditinstituttet og staten. En tommelfingerregel er derfor, at dit nuværende realkreditlån bør være på min. 1.000.000 kr. samt at renten skal være faldet min. 1 pct, før at en nedkonvertering kan betale sig.

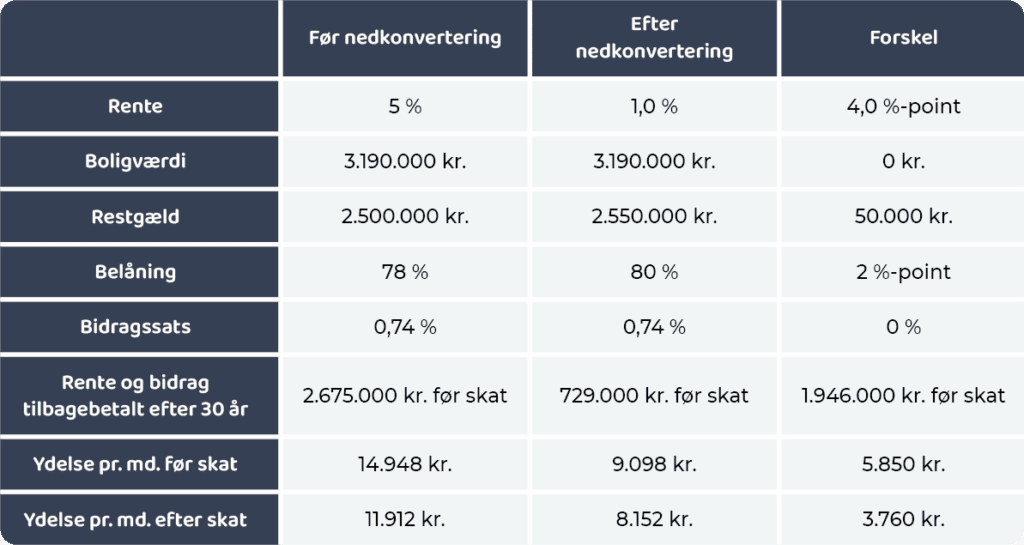

Eksempel på nedkonvertering:

*Eksemplet tager udgangspunkt i en løbetid på 30 år med indfrielse til kurs 100 ved termin og en fiktiv kurs 98 ved optagelse af lånet ved nedkonverteringen. Der er ikke medregnet andre omkostninger i beregningerne. Beregningerne og satserne er generelt vejledende.

Skråkonvertering af lån

En skråkonvertering sker, når du skifter fra et fastforrentet realkreditlån til et variabelt forrentet realkreditlån – eller omvendt. En skråkonvertering adskiller sig derfor fra både op- og nedkonvertering, da disse kun laves mellem fastforrentede realkreditlån.

Ved at lave en skrå konvertering fra fast til variabel rente kan du udnytte den høje rente til at mindske din restgæld, mens din månedlige ydelse i de fleste tilfælde ikke vil stige. Du kan samtidig spare en konvertering, hvis du mener, at renten vil enten falde eller ikke stige tilstrækkeligt nok til, at det kan betale sig med en fast rente. Ved op- og nedkonverteringer skal du modsat vente på, at renten stiger eller falder igen, for at du kan sikre din kursgevinst.

Du skal være opmærksom på.. at du ved ovenstående ændrer din risikoprofil. Hvis renten ikke ændrer sig i din favør, skal du potentielt betale en højere ydelse, end du havde forventet. Derudover mister du muligheden for senere igen at opkonvertere og nedbringe din restgæld, hvis renten viser sig at stige yderligere.

Ved derimod at lave en skrå konvertering fra variabel til fast rente opnår du tryghed, da du beskyttes mod yderligere rentestigninger. Du får samtidig muligheden for senere at opkonvertere og dermed nedbringe din restgæld, såfremt renten stiger.

Du skal være opmærksom på.. at du ved ovenstående vil få en højere ydelse. Det skyldes, at den faste rente som regel er dyrere end den variable rente. Derudover kan du potentielt risikere at betale en overkurs og dermed øge din restgæld, hvis du indfrier dit lån før refinansiering.

Hvornår er skråkonvertering relevant?

Fra fast til variabel rente:

• Hvis renten er steget, siden du optog dit nuværende realkreditlån

• Hvis du ønsker at skære en del af din restgæld

• Hvis du har en forventning om, at renten er på toppen og vil falde eller ikke stige yderligere

Fra variabel til fast rente:

• Hvis renten er steget, siden du optog dit nuværende realkreditlån

• Hvis usikkerheden i rentemarkedet er stor, og du har en forventning om, at renten vil stige yderligere

• Hvis du ønsker tryghed og at kende din fremtidige ydelse

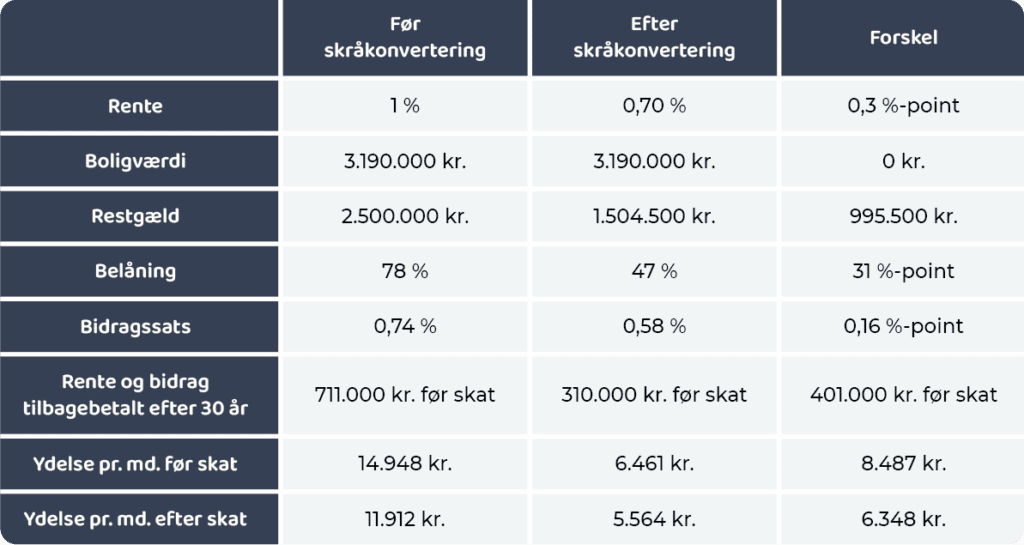

Eksempler på skråkonvertering

Fra lav fast rente til variabel rente, hvor markedsrenten er steget siden optagelse af fastrentelånet:

*Eksemplet tager udgangspunkt i en løbetid på 30 år samt en fiktiv markedskurs på 60 ved indfrielse og kurs 99,7 ved optagelse af lånet ved skråkonvertering. Der er ikke medregnet andre omkostninger i beregningerne. Beregningerne og satserne er generelt vejledende.

Fra lav variabel rente til fast rente, hvor markedsrenten er steget siden optagelse af kort rentelånet:

*Eksemplet tager udgangspunkt i en løbetid på 30 år samt en fiktiv markedskurs på 99,7 ved indfrielse og kurs 98 ved optagelse af lånet ved skråkonvertering. Der er ikke medregnet andre omkostninger i beregningerne. Beregningerne og satserne er generelt vejledende.

Giver en konvertering mening for dig?

Hvorvidt du skal konvertere dit lån til et nyt, afhænger i høj grad af, hvilke lån og behov, du har i dag. Afhængig af den aktuelle markedsrente kan du fx opnå et større rådighedsbeløb og få mere luft i hverdagsøkonomien eller nedbringe din restgæld og dermed blive hurtigere gældfri. I mange tilfælde kan en låneomlægning betale sig. Vores lånetest kan give dig svar på, om du potentielt kan spare penge på dit realkreditlån.

Selvom låneomlægning kan føles som en jungle at bevæge sig rundt i, så er det vigtigt at tage stilling til løbende. Du går nemlig potentielt glip af høje besparelser ved ikke at udnytte markedsmulighederne. Dine muligheder skal dog opvejes, da der er risici forbundet med en konvertering. Vi vil derfor altid anbefale, at du vender din situation med en uafhængig ekspert.